иис тип б

Стоит ли открывать брокерский счет для ребенка и какие есть альтернативы

- 12 ноября 2024, 12:39

- |

С 14 лет несовершеннолетние могут совершать сделки на фондовом рынке с письменного согласия родителей или опекунов (ст. 26 ГК РФ). На данный момент такие счета можно открыть у многих российских брокеров. Если ребенку нет 14 лет, то для открытия детского счета обязательно потребуется разрешение от органов опеки. Исключение — получение наследства, состоящего из ценных бумаг или других биржевых активов. Брокерский счет ребенку до 14 лет можно открыть только при личном посещении офиса и по нему будут действовать определенные ограничения:

- сделки по продаже ценных бумаг требуют разрешения органов опеки;

- распоряжаться активами до 18 лет можно лишь с письменного согласия родителей или опекунов.

Поэтому, несмотря на перспективы, не все родители решаются на такой шаг. Рассмотрим какие есть альтернативы*

ИИС — индивидуальный инвестиционный счет

Если открыть счет ребенку в 14 лет, уже через 4 года он сможет самостоятельно распоряжаться активами на нем. А после совершеннолетия достаточно будет подождать 1 год, чтобы закрыть счет и вывести деньги без потери льгот.( Читать дальше )

- комментировать

- ★2

- Комментарии ( 35 )

Лайфхаков по ИИС становится меньше

- 16 октября 2024, 17:22

- |

С введением ИИС нового типа старые счета претерпевают некоторые изменения.

🔴 С 1 января 2025 года вступит в законную силу новое условие для получения вычета со взносов на ИИС ➡️счет должен быть действителен в течение всего года. Исключение — год открытия ИИС.

Если вы планировали в 2025 году пополнить ИИС, закрыть его и получить вычет, то налоговая откажет в возврате.

Теперь это условие действует не только для ИИС-3 (ст. 219.2 НК РФ), но и для старых ИИС (ст. 219.1 НК РФ).

Напомним другие условия для получения вычета с ИИС по типу А:

✅ статус резидента РФ по итогам года;

✅ на момент закрытия счету было не меньше 3-х лет;

✅ один ИИС за все время действия договора;

✅ наличие НДФЛ по ставке 13% или 15%, а с 2025 года по прогрессивной шкале налогообложения

🔴 С 1 января 2025 года ЛДВ (льгота на долгосрочное владение) не будет распространяться на ценные бумаги, учтенные ранее на ИИС. Они получают своего рода «черную метку». По старым ИИС можно выбрать только один вычет — со взносов или по полученной прибыли. ЛДВ на ИИС нет и не было, данная льгота распространялась только на брокерские счета. Но была лазейка с переводом ценных бумаг после закрытия ИИС тип А на брокерский счет, которая позволяла инвесторам получить два вычета. Этот лайфхак еще действует, но только до конца года.

( Читать дальше )

Вся правда об ИИС-3 (2024): кому он подходит, преимущества и недостатки, самый полный ликбез

- 11 сентября 2024, 22:56

- |

С 1 января 2024 года в России появился новый тип индивидуальных инвестиционных счетов — ИИС-3, с минимальным сроком владения 5 лет. ИИС первого и второго типа открыть уже не получится. Какие преимущества есть у нового ИИС-3, в чем его недостатки, и можно ли одновременно владеть старым ИИС и новым ИИС-3? Обо всем по порядку.

Для чего нужен ИИС-3 и кому он подходит

Индивидуальный инвестиционный счет (ИИС) — это инструмент, позволяющий россиянам наиболее эффективно инвестировать свои средства в российский фондовый рынок. Новый тип 3 идеально подходит тем инвесторам, кто готов инвестировать на длительный срок (спойлер: минимум на 5 лет). Особенно актуален индивидуальный инвестиционный счет для тех, кто планирует регулярно пополнять инвестиционный счет и хочет получить ежегодные налоговые вычеты.

Преимущества ИИС-3

Основное отличие от старых вариантов ИИС (типы А и Б) состоит в том, что теперь он предлагает возможность одновременно получать сразу два вида налоговых вычетов:

( Читать дальше )

Трансформация ИИС в тип 3

- 27 августа 2024, 14:50

- |

В последнее время стала доходить информация о том, что коллеги инвесторы переводят свои ИИС типа 1 и 2 в ИИС тип 3.

Моём брокере ВТБ Инвестиции, на мои регулярные запросы, мне регулярно поясняют, что пока это невозможно из-за отсутствия соответствующего акта ФНС.

Однако от коллег мне известно, что в брокерах Газпромбанк, Тинькофф, Сбер, счета уже трансформируют, правда с оговоркой, что в конце года надо будет подать заявление в ФНС (какое и как, пока никто не знает).

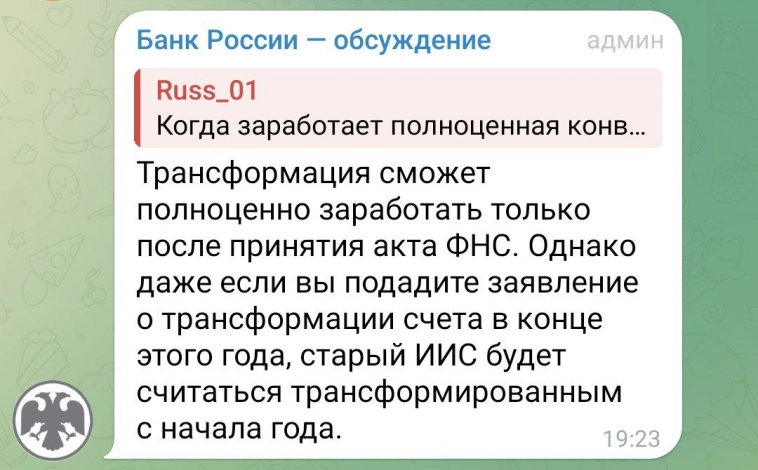

Сегодня попалось разъяснение ЦБ, которое пролило свет на происходящее.

Трансформация сможет полноценно заработать только после принятия акта ФНС. Однако даже если вы подадите заявление о трансформации счета в конце этого года, старый ИИС будет считаться трансформированным с начала года.

Получается, что переживать по поводу того, раньше или позже трансформировать свой ИИС в тип 3, нет никакого смысла. Можно будет спокойно подать заявление в конце года, и весь 2024 год зачтётся вам в срок владения ИИС3.

А вот трансформировать счёт или нет — большой открытый вопрос…

( Читать дальше )

Единый финансовый рынок

- 29 июня 2024, 01:56

- |

Брокер Альфа сообщил о добровольно-принудительном порядке перевода всех брокерских счетов и ИИС на некий «единый финансовый рынок».

Мотивирует, в первую очередь тем, что ГО по ликвидности и ценным бумагам теперь можно подтягивать со всех счетов, а не в рамках одного, что действительно дает определенные преимущества активным трейдерам.

Но, учитывая свой ИИС типа Б, и то, что отчеты теперь будут сводиться в один, я пока постараюсь в этом движе не участвовать.

.

Приглашаю в комментариях делиться информацией, что это за единый финансовый рынок и высказывать мнение о плюсах и минусах такого решения…

5 лет моему ИИС. В небольшом плюсе в цифрах, в жесткой просадке в реальности.

- 23 декабря 2023, 13:15

- |

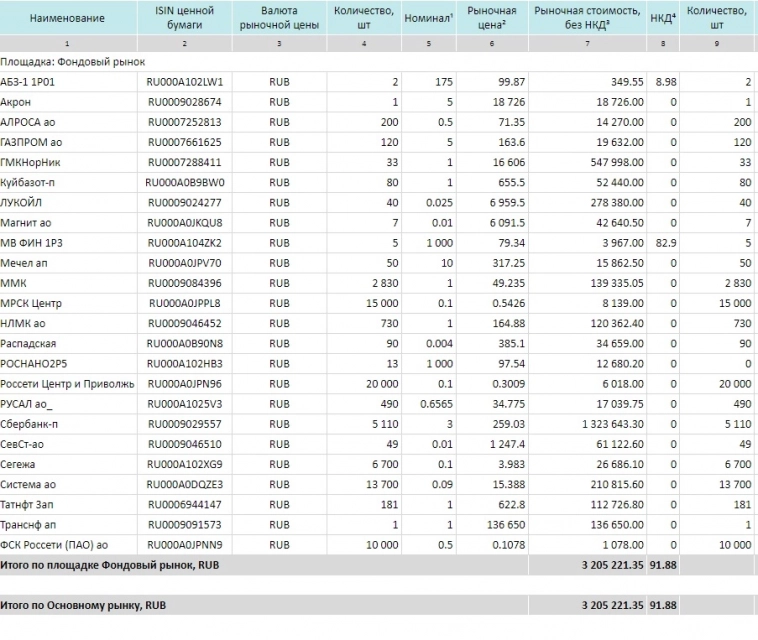

5 лет назад открыл ИИС в Сбере.

Задача была такая — пополнять на 1 млн в год, прокачивать, пользоваться преимуществами типа Б.

Поначалу все шло хорошо.

Пополнения:

2018 г — 0. Присматривался, думал.

2019 г — 755 тыс.

2020 г — 1 млн

2021 г — 1 млн

В 2022 г началось СВО, успел внести только 150 тыс.

2023 г — 0.

После начала СВО решил приостановить пополнение ИИС до окончания СВО.

Всего внесено за 5 лет: 2 млн 905 тыс.

Все дивы/купоны реинвестированы.

На сегодня счет: 3 млн 205 тыс + 200 тыс (перевели в КИТ, там Яндекс, Поля, Циан).

Два года назад счет был 3 млн 572 тыс.

Год назад счет был 1 млн 905 тыс + 150 тыс (в КИТ)

Т.е. в номинальных рублях с учетом небольшого пополнения и 100% реинвеста я в небольшом плюсе.

Доходность за 5 лет (в номинальных рублях) 500 тыс, или 17% за все время.

В реальных рублях, с учетом инфляции, счет в жесткой просадке.

Вывод: вместо ИИС надо было покупать студии В Москве/Сочи в новостройках в ипотеку.

П.С. Этот счет не единственный.

( Читать дальше )

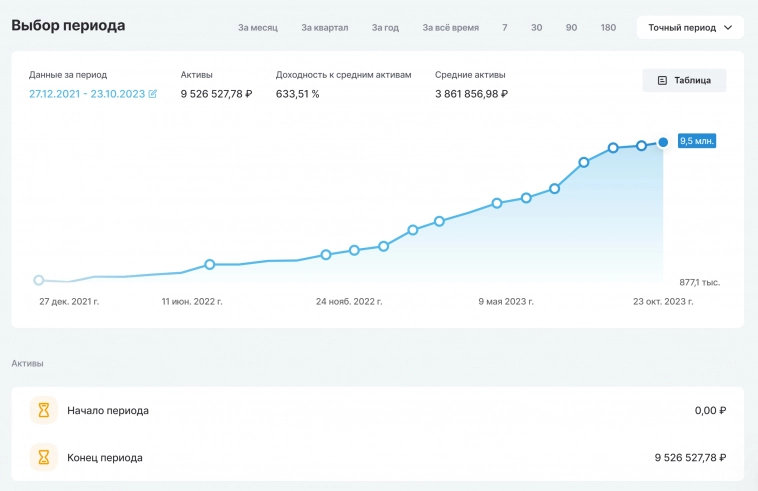

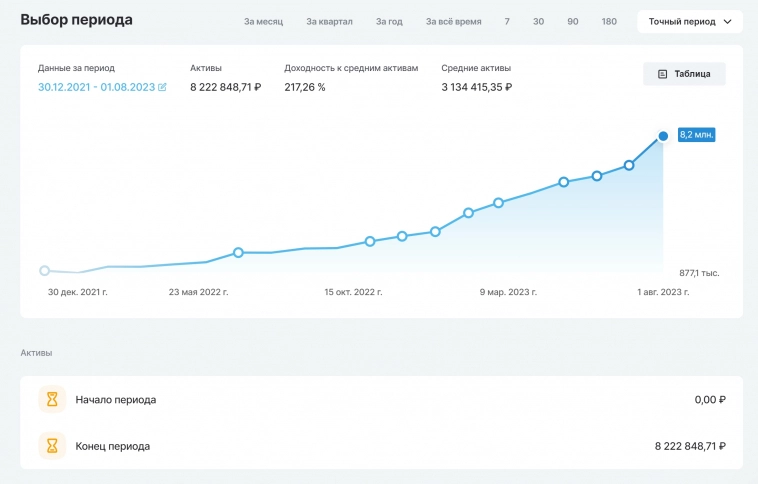

ИИС типа Б здорового человека против ИИС типа А курильщика - прощай Открытие, привет Финам.

- 23 октября 2023, 14:27

- |

Хотел протянуть в Открытии до конца года, но глядя на то, как деградирует сервис, решил ускорится, по крайней мере с ИИС, перевод которого занимает больше времени, чем переброс денег с обычного счета. Тем более, что по счету придется заплатить налоги раньше времени, чего делать пока не хочется.

ИИС менее 2-ух лет. Полностью закрыл все позиции на счете ИИС, перевожу в Финам только денежные средства.

За время, прошедшие с предыдущей серии Открытие Брокер напоследок умудрился трижды испортить мне спокойную алго-жизнь:

— в августе отрубили мне терминал МТ5 без предупреждения из-за торговли ADR, на разборки и запуск нового ушло два рабочих дня, позиции пришлось крыть руками через веб-интерфейс, вся торговая статистика терминала за 1.5 года оказалась потеряна.

— в сентябре фондовый рынок в МТ5 не работал более суток, дырки в данных за тот день так и остались. Совпало, как обычно, с падением широкого рынка. Позиции руками не крыл, чтобы не перестраивать алгоритмы, перетерпел убытки.

( Читать дальше )

ИИС типа Б здорового человека против ИИС типа А курильщика - текущий апдейт + хорошие новости от Открытие Брокер

- 01 августа 2023, 10:44

- |

На ИИС в июле произошло ускорение за счет широкого роста всего фондового рынка за последние недели.

Получил письмо от Открытие Брокер о доступности торговли квазироссийскими ценными бумагами. Список доступен по ссылке. Отличная новость! Добавляю в системы 17 хороших бумаг, среди которых мои любимые TCSG, без которых я очень скучал :)

Update:

Позвонил менеджер из Открытия Брокер, оказывается хороших новостей две. Открытие снизило ставки маржинального кредитования по ряду бумаг.

Например по SBER: было 0.4, стало 0.3.

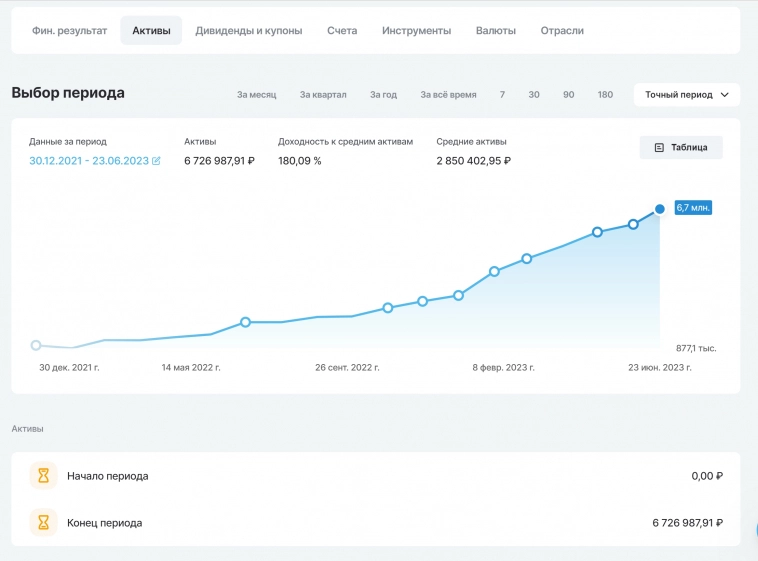

ИИС типа Б здорового человека против ИИС типа А курильщика v2.2 - текущий апдейт

- 23 июня 2023, 07:59

- |

и здесь: ИИС типа Б здорового человека против ИИС типа А курильщика v2.1 — немного статистики

С момента последней публикации никаких изменений в системах не было. Все работает почти :) на автомате, этим и нравится фонда, в отличии от срочного рынка, где задалбливают постоянные смены контрактов, особенно в BR и NG.

Несмотря на выигранную битву с MQ по ордерам BoC, до реальной работы темы еще не доехала. Брокер до сих пор не обновил релиз и обещает это сделать только к середине июля. Поэтому основная боль это комиссии, однако надеюсь, что скоро Открытию придется учится жить скромнее без моих расходов :)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал